“资管新规”正式落地,理财市场进入“卖者尽责、买者自负”的新阶段。对信托行业来说,“破刚兑、缩减非标”已成为常态。不过,受限于客户风险偏好、投资习惯等多重因素的影响,稀缺非标信托产品依旧销售火爆且供不应求。与之形成鲜明对比的是,标品信托产品的接受度仍较低,投资者教育道阻且长。

优质非标走俏

“新年爆款,前三期火爆进款超1亿元,第四期节后开打,预计下周五封账一期。”一位信托销售人员在朋友圈发布了最新产品信息。记者注意到,该产品是一款政信信托产品,融资主体为江苏省某家大型企业,交易模式为信托贷款,这位信托销售人员介绍称,“这款产品收益率在7.5%左右,投资期限为两年”。

另一位信托销售人员也向记者表示,“目前政信信托产品是公司主推的方向,年化收益大部分在7%-7.5%左右。相比一些工商企业经营项目或者是大型房企的房地产等项目,以政府为背景的基础建设项目的信托计划更有保障性”。

政信合作模式多以政府或政府背景企业为背书,一直以来都受到投资者和信托机构的青睐。上述政信信托产品的交易模式通常投向信托贷款、委托债权、应收账款等,也就是典型的非标产品。

金乐函数分析师廖鹤凯在接受记者采访时表示,地方政府担保可以很好地给项目增信,所以稀缺的政信信托产品会成为主推的对象,也容易受到投资者认可。不过需要关注的是,未来随着经济下行压力加大,政府投资力度会持续加强,政信类项目的融资需求会继续升温,相应的风险防范需求也随之增加。投资者不要只关注政府“背书”,而忽略产品可能存在的风险。

标品信托产品“遇冷”

2018年“资管新规”发布以来,信托产品向净值化、标准化转型就已成为趋势。不过,记者注意到,当前标准化信托产品的推进并不令人满意,大部分信托销售人员在推荐产品的过程中均未提及“标品信托产品”,只有在投资者要求之下才会主动推荐。

标品信托产品和非标信托产品最大的不同之处就是,标品信托最终投向是公开市场发行交易的金融产品,且期限灵活,一般没有预期收益率。当记者询问是否有可推荐的标品信托产品时,一位信托销售人员提及,“目前主推的还是稀缺非标信托产品,性价比高,标品信托产品主要投资二级股票市场或一级市场股权,受众群体也比较小众”。

另一家信托公司销售人员向记者提供了一份标品信托产品募集信息,从内容来看,该产品募集资金为2亿元,认购金额在100万-300万元之间,按年付息,资金用途主要用于投资某集团非公开发行公司债券。“标品信托一般会向较为年轻的客户推荐,中年客户不建议购买,因为标品信托底层资产属性决定了其价格主要受到市场影响,主要风险特征为市场风险,投资者也需要学习一定的金融理财知识。”上述信托公司销售人员说道。

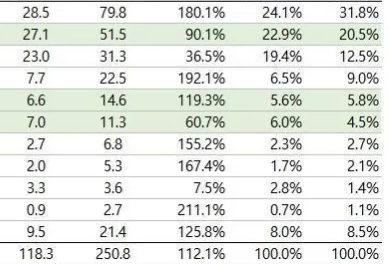

从市场表现来看,来自用益信托监测数据显示,上周(2021年12月27日-2022年1月2日)标品产品的发行数量占比继续下滑,据不完全统计,上周标品信托发行数量93款,环比减少11.43%;非标类产品的发行数量163款,环比减少0.61%。

用益信托研究员喻智指出,在监管环境持续趋严、“两压一降”多次被强调的背景之下,非标融资类产品展业受阻,而标品信托的募集情况受投资者接受程度影响较大,集合信托市场短期仍存在一定的下行压力。

投研体系有待提升

“资管新规”落地后,信托行业中投资者教育任重道远,再加上当前“刚兑”文化短时间内尚未完全破除,多数投资者对产品净值化、资产配置、长期投资等理念接受程度仍然较低。

廖鹤凯进一步指出,在融资规模限制的情况下,标准债券产品会更多特别是基础设施产品将具有更大的比例,对投资者来说,混搭类产品可以有效分散风险并有机会获得一定的超额收益,但不应过分追求高收益以避免资本损失。

不可否认的是,传统非标资产已走进“黄昏”,政信信托产品“非标转标”也迫在眉睫。廖鹤凯进一步预计,后续政信类非标的占比会逐步下降到非主流业务的水平,主要方向还是继续降低融资成本。

“目前有不少信托公司对传统业务的依赖严重,对转型的路径和方向不清晰,具体包括以往观念固化,专业性人才缺失,组织构架、运行体系及风控体系不能适应当前市场环境等多重因素。”一位信托行业资深观察人士强调称,对非标依赖较重的信托公司来说,最有效的方式主要为改变业务模式,比如原来是给平台公司做非标准化的债权融资,现在做成标准化的债券模式,或者成立信托计划认购债券,同时加强组织架构、投研体系和人才团队的建设。(作者: 宋亦桐)

营业执照公示信息

营业执照公示信息