美联储12月议息会议阐明货币政策全面退出立场,月度资产购买缩减量从150亿美元提高至300亿美元,明年3月停止扩表。华创证券表示,这是美联储首度讨论缩减资产负债表。12月点阵图显示,2022年和2023年都是至少加息3次,2024年至少加息2次。2022年和2023年系统公开市场账户(SOMA)美债到期高峰,美联储可以自主选择加息或是缩表,伯南克时期的美联储货币政策退出路径不是一成不变的。美联储货币政策的全面退出已经不可避免,这种退出的节奏仍然有加快的空间,只不过重点不是在加息路径上,而是资产负债表的调整。 2022年美联储货币政策除了领先其他G7央行,还会追上美国经济复苏进度,美元和美国实际利率一起走高,新兴市场股债相对回报倾向下行。

华创证券主要观点如下:

美联储12月议息会议阐明货币政策全面退出立场,虽然联邦基金利率继续维持在0-0.25%,但是明年1月份资产购买缩减量从150亿美元升至300亿美元,当月资产购买量从900亿美元降至600亿美元。年内第四次上调美国经济增长和通胀预期。2022年GDP增长预期中值从今年9月的3.8%升至4.0%;2022年PCE通胀预期中值从今年9月的2.2%升至2.6%。另外,12月点阵图显示:预计2022年至少加息两次的委员有17位,比6月增加14位,其中10位委员预计2022年加息三次;预计2023年至少加息3次的委员有11位,比9月增加1位;预计2024年至少加息2次的委员有5位,比9月增加3位。

此次美联储议息会议,加快资产购买的缩减速度符合市场预期。美联储的货币政策立场调整主要是两方面:一方面通过点阵图给出未来三年更陡峭的加息路径,以反映美联储议息声明中,删除“通胀暂时性”表述;另一方面美联储主席鲍威尔开始向市场释放未来资产负债表调整的信号,以反映2022年和2023年美联储系统公开账户(SOMA)持有美债的到期高峰。如果说9月份议息会议,数量型工具和价格型工具都是偏鹰派立场;那么12月议息会议已经不需要用鹰派/鸽派来界定,而是美联储超宽松货币政策全面的退出的开端,这种变化主要体现在以下三方面:

一、缩减资产购买结束的时间提前,首度加息时点大幅前置

在11月和12月的资产购买量分别减少150亿美元(100亿美元美债、50亿美元住房抵押贷款证券)的基础上,明年1月的资产购买量减少300亿美元(200亿美元美债、100亿美元住房贷款证券),按照这个速度计算,明年3月美联储将停止扩表,也意味着2022年资产购买缩减的速度将达到2014年的3倍。12月点阵图显示,2022年3月份将至少加息三次。由于美联储主席鲍威尔强调,美联储不会同时购买资产和加息。相较于此前2022 年至少加息一次,现在的首度加息时点将会大幅前置,我们认为这个时点从明年11-12月提前至7-9月,美联储释放明确加息信号的时间就被限定在明年二季度。

二、加息路径陡峭化,首度提及美联储讨论缩表

12月初,美联储主席鲍威尔向国会作证时,直言是时候放弃通胀“暂时性”表述了,所以12月议息会议给出陡峭的加息路径并不让市场意外,点阵图的调整更像是对金融市场既有加息路径的确认。在加息之外,一个更加紧迫的、事关美联储货币政策全局的关键问题是,美联储所持有的美债大量到期——2022年系统公开市场账户(SOMA)组合持有的美债有1.06万亿美元到期,2023年还有8130亿美元到期。更重要的是,明年一季度SOMA美债到期量高达3682亿美元,同期美联储资产购买量仅为1300亿美元。如果美联储将全部到期本金再投资,那么不会出现被动缩表。不过美联储主席鲍威尔明确告知市场,公开市场操作委员会首次讨论了潜在的资产负债表收缩,并且强调他预计实施缩表并不需要太长时间的等待(very extended wait)。

三、美联储加息和缩表或同时出现,美债利率曲线形态取决于美债供给

11月议息会议以后,我们对于美联储货币政策基准假设是,美联储停止扩表以后,先缩表,再加息,以便于兼顾美债利率曲线陡峭化和抑制通胀压力。如果加息在前,那么美债利率曲线加速扁平化,将加大美国经济陷入衰退的风险,也限制未来美联储应对经济下行的货币政策空间。12月议息会议以后,我们认为不能排除美联储加息和缩表同时实施,或者二者实施时点间隔很短的可能性,这种政策组合对美债利率曲线形态的影响,将取决于美国财政部的美债供给。

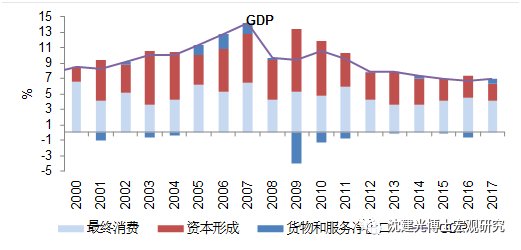

不同于2014年,2022年和2023年SOMA美债到期高峰,给了美联储自主选择加息或是缩表的空间,因而伯南克时期的美联储货币政策退出路径也再不是金科玉律。2022年美联储货币政策的全面退出已经不可避免,这种退出的节奏仍然有加快的空间,只不过重点不是在加息路径上,而是资产负债表的调整。之所以如此,核心原因是2021年美联储货币政策严重滞后于美国经济复苏进度,由此导致的实际利率低迷已经对美国总需求扩张形成压力,这是美债利率曲线扁平化的另一个重要原因。

大类资产配置层面,12月议息会议,美联储给出货币政策全面退出的信号,但也进一步提高了2022年的经济增长和通胀预期,对于美国国内投资者来说,资产配置思路仍然是久期偏好下降、风险偏好上升。减持长久期的固定收益资产(美债、住房按揭贷款证券、投资级公司债)、增持风险资产(高收益债和美股)。

对于新兴市场来说,2021年美联储货币政策退出领先于其他G7央行,但是滞后于美国经济复苏进度。美元指数上行,导致新兴市场股票跑输美股;美国实际利率低迷,依然对新兴市场外需形成支撑,新兴市场股票和债券的相对表现,没有随着美元走强明显回落。

2022年美联储货币政策除了领先其他G7央行,还会追上美国经济复苏进度,实际利率也会随之走高,届时美国进口价格和大宗商品价格回落,新兴市场央行货币宽松压力上升,新兴市场股票和债券的相对表现或将明显回落,以反映美元走强对总需求的压力。

营业执照公示信息

营业执照公示信息