“鸡蛋不能放在同一个篮子里。”这是一条投资铁律。

很多人现在已经深谙其道,把重心和精力陆续投入到权益相关的资本市场,如债券、股票、黄金、原油等这些大类资产。2021年,这类资产到底表现如何?面对即将到来的2022年,又该如何配置呢?

利率债:

收益率走高是机会,长久期策略将奏效

一、2021年市场回顾

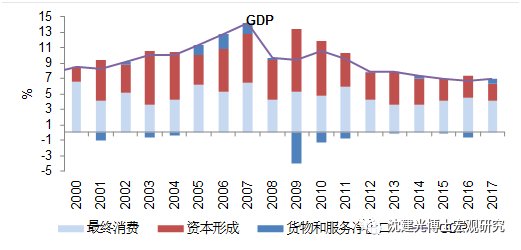

2021年,各期限国债收益率全体下行,10年期国债收益率由3.2%下行至2.82%。7月份,国常会超预期提及降准,推动利率债年内一波大牛市;而8-9月份的集体回调,也恰恰是因为年内第二次降准预期落空;进入10月份,市场对于宽松的预期进一步高涨,预期先行,债市出现反弹。

进入下半年,我国的经济基本面逐步下行,但债市对基本面的反应不断钝化,货币政策成为决定性因素,这有悖于传统的分析框架。最主要的原因是,受到上游原材料价格大涨,国内的PPI创历史新高,通胀压力下货币政策空间较小。随着PPI高位回落,虽然向CPI的传导开始显现,但整体的通胀压力开始好转,因此打开了货币政策空间,年底第二次降准快速落地。

从大类资产配置的角度来看,今年股票市场虽然热点此起彼伏,但整体赚钱效应较差,致使出现资产荒,机构对债券的配置需求也明显增加,对债市形成支撑。与此同时,财政政策总量收紧,且节奏明显后置,利率债的供给明显减少,在供给端也加剧了资产荒的局面。

二、2022年投资展望

政策层面,明年我国的经济下行压力仍存,货币政策将更关注稳增长,而通胀的权重会降低,因此货币政策仍有进一步宽松的可能;若此,长端利率的表现会更好,适合增加久期。明年,传统的分析框架将会奏效,基本面成为首要因素,如果经济无好转迹象,国债收益率的中枢将会下滑;如果经济见底回升,国债将有可能冲高回落,与此同时,通胀会再次成为首要因素。

利率债供需来看,明年上半年可能出现供需两旺的局面。在资产荒没有改善之前,利率债的需求仍然较大。但为实现稳增长,明年上半年的财政可能会发力。

总体来看,明年上半年收益率中枢上行的可能性不大,收益率走高或许会是配置的好时机。

权益市场:

估值回归合理,蓄势以待发

一、2021年市场回顾

2021年,上证综指一直处于3300点至3700点的箱体横盘震荡,市场整体赚钱效应一般。但A股市场分化明显,结构性行情贯穿全年,中小盘表现明显好于大盘;风格来看,流动性宽松环境下,成长股优于价值股。

去年,受疫情影响,A股上市公司整体业绩小幅增长,但在流动性宽松的环境下,估值大幅抬升,沪深两市均录得不错的收益。但在春节前后,大盘蓝筹估值出现松动。自此,虽然2021年A股整体业绩大幅改善,但主要用来消化高估值,当前A股整体估值已经回归正常水平。

细分来看,市场主线频繁轮换,结构性行情凸显。9月份之前,煤炭、电力、有色、钢铁等上游周期性资源品板块受全球供需不平衡的影响大幅上涨,而在保供稳价政策出台之后,炒作情绪趋淡,游资转而追逐短平快的市场热点,如元宇宙、数字货币、工业母机等轮番登场,但持续性均不强。而上游价格过高,挤占了中下游企业利润,也使得消费难有起色,家电、农林牧渔、医药、商贸等板块持续低迷。

2021年是资本市场改革深化的一年,除了设立北交所以完善多层次资本市场体系之外,资管新规、银行理财净值化转型等,以及“房住不炒”的大背景下,居民存款出现大搬家浪潮,权益市场获得更多的资金青睐,今年前11个月权益类基金的发行规模超过1.5万亿,全年有望创历史新高,而这一趋势将会持续。

二、2022年投资展望

在经济下行压力较大的背景下,2022年A股整体盈利增速大概率出现回落,难以对A股形成有效支撑。流动性有望进一步宽松,指数层面经过一年的估值修复,已具备弹性空间。因此,盈利和估值将会形成对冲。

2022年结构性机会仍将持续,业绩确定性和政策驱动等板块值得期待。政策面来看,风电、氢能等新能源,及新能车、半导体等长期逻辑仍存,当前面临估值较高的窘境,可关注跌出来的机会。业绩层面来看,银行、券商等板块的业绩具有反转的可能,消费当前已出现低位企稳迹象,但在消费偏弱的环境下,出现反转仍需时间。

当然,A股市场仍面临一些不确定性。首先,房地产下行压力仍存,对市场仍有可能产生影响,但触发系统性风险的可能性不大;其次,海外主要央行预计将纷纷收紧流动性,内松外紧,可能会对A股市场形成抽水效应。

贵金属:

短期受益于通胀,长期受制于美联储政策

一、2021年市场回顾

2021年,国际黄金价格震荡下行,年内仅在4月-5月出现一轮短暂的趋势性上涨,主要原因是影响黄金价格的两大关键因素出现共振:美元指数由93.3快速下行至89.7,与此同时,10年期美债实际收益率由-0.6%快速下行至-1%,这两者共同作用下,使得黄金在两个月内涨幅超过14%。

随后,黄金价格陷入了剧烈波动,主要就是美联储的货币政策在经济复苏、就业和通胀之间左右摇摆。美国经济脆弱、就业疲软与畸高的通胀难以调和,收紧货币政策可能给刚有起色的经济和就业蒙上阴影,而维持宽松让通胀一路走高,甚至失控,吞噬经济修复的成果。投资者不断地博弈美联储的政策路径,紧缩预期的存在让黄金价格中枢逐步下移,只是美联储议息会议不断推后紧缩的时间,让市场预期难以兑现。

虽说黄金具有避险属性,但是影响更偏短期,难以起到决定性作用。因此,虽然全球范围内的新冠疫情起起伏伏,更有德尔塔、奥密克戎等传染性更强的毒株出现,不断引起资本市场的恐慌,但对黄金价格的影响整体来看并不大,而像美国债务危机、欧美能源危机、乌东问题、美伊问题等更是影响甚微。

白银具有金融和商品双重属性,因此除了与黄金价格联动之外,还会受到商品属性的影响,价格弹性也更大。在奥密克戎病毒的冲击下,全球商品需求预期均受到弱化,白银价格受此拖累,走势明显弱于黄金。

二、2022年投资展望

美联储当前已经放弃“通胀暂时论”,政策转鹰已箭在弦上,通胀压力超过就业成为美联储当前关注的焦点,通胀在短期内对黄金形成支撑。但若加息、美元走强,通胀很有可能会逐步回落,实际利率逐步抬升,黄金价格中枢将会下移。

如果加速Taper后,美国的通胀没有出现好转,黄金价格仍有上行空间,而如果通胀进一步失控,有可能会使得美联储的加息提前到来。因此,长期来看,美联储政策和美国经济表现仍会是压制黄金价格的重要因素。但与此同时,美联储加息也并非一片坦途,加息的节奏需要根据美国经济和就业的承受能力来适度调整,而且美国的天量国债需要低利率环境,政治博弈下,黄金价格的下行空间并不大。

目前来看,白银仍将受到商品需求疲弱的影响,投资性价比低于黄金。

原油:

供需结构逐步改善,油价有望高位回落

一、2021年市场回顾

2021年,原油市场经历了一轮大牛市。截至12月26日,原油年内涨幅超过40%,而主要的逻辑就是供不应求。

供不应求来源于供需两端的双重利好。供给端来看,OPEC+从2020年年中开始减产,以应对全球需求收缩。2021年年初,OPEC+的减产规模达720万桶/天;从4月开始,OPEC+开始逐步退出减产;自8月起,计划每月稳步增产40万桶/天直至恢复疫情前水平。

除此之外,随着去年原油价格跌破20美元/桶后,美国的页岩油企业面临严峻的债务危机,因此在今年也难以快速增加产能重新进入市场。第三,美伊谈判举步维艰,进展极其缓慢,使得伊朗原油进入国际市场的时间遥遥无期。

需求端来看,2021年的关键字就是复苏,虽然疫情仍有反复,但全球整体的经济逐步恢复,对于原油的需求也不断改善。局部来看,2021年原油价格的几次回调,均是有传染性更强的变异毒株出现。

从四季度开始,全球迎来了历史性的寒冬,能源需求暴增,叠加此前欧美为促进新能源转型,压缩传统化石能源的使用。而新能源的供给无法在短期内迅速扩大,致使能源需求缺口较大,原油的替代作用明显。OPEC+曾预测,2021年四季度,全球原油将出现110万桶/日的短缺。

二、2022年投资展望

2022年上半年,全球原油的逻辑将会从供不应求转变为供应过剩,IEA预测明年一季度原油过剩会达到170万桶/天,OPEC+预测明年一季度原油过剩超过200万桶/日。

长期来看,疫情的影响会逐步消退,全球实现群体免疫只是时间问题。因此,如果疫情有所反复,明年原油的需求会在波动中逐步恢复。

整体来看,在OPEC+维持自身增产的节奏下,变异病毒的真实冲击会对市场预期产生影响,如果疫情形势不及预期悲观,原油价格将会得到修复;但如果进一步恶化,原油的下行空间将会打开,进而进一步影响OPEC+的增产节奏。(作者:陆胜斌)

营业执照公示信息

营业执照公示信息